请百度搜索安庆市豪利777官网财税咨询有限公司关键词找到豪利777官网

!

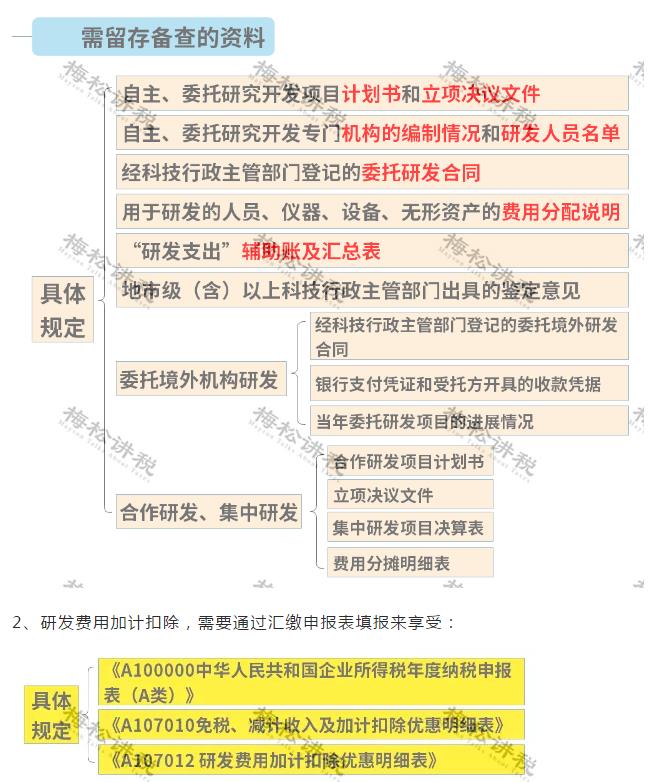

警惕!研发加计扣除风险 5个提醒送给企业!1、研发过程中取得的特殊收入在计算确认收入当年的加计扣除研发费用时,未作相应扣减。 根据国家税务总局公告2017年第40号第七条规定,企业取得研发过程中形成的下脚料、残次品、中间试制品特殊收入,在计算确认收入当年的加计扣除研发费用时,应从已归集研发费用中扣减该特殊收入,不足扣减的,加计扣除研发费用按零计算。 2、多项研发活动其他费用加计扣除限额未按项目分别计算 根据国家税务总局公告2015年第97号第二条规定,企业在一个纳税年度内进行多项研发活动的,应按照不同研发项目分别归集可加计扣除的研发费用。 3、同时兼顾研发与日常生产的人员、器械、设备产生的费用,未按工时占比分配计算 根据国家税务总局公告2017年第40号第一条规定,直接从事研发活动的人员、外聘研发人员同时从事非研发活动的,企业应对其人员活动情况做必要记录,并将其实际发生的相关费用按实际工时占比等合理方法,在研发费用和生产经营费用间分配,未分配的不得加计扣除。 1、享受研发费用加计扣除政策不需要到税务机关备案。采取“自行判别、申报享受、相关资料留存备查”的办理方式。

3、失败的研发活动所发生的研发费用,也可以享受加计扣除优惠政策。 4、并非只有专门从事研发活动的人员发生的人工费用才允许享受研发费用加计扣除的优惠!从事研发活动同时也承担生产经营管理等职能的人员,也可归为研究开发人员,其费用可以按照实际工时占比等合理方法进行分摊。 5、不论是高新技术企业还是非高新技术企业,只要财务核算健全并能准确归集研究开发费用的居民企业,均可以享受研发费用加计扣除优惠政策。

2024-10-28

2024-10-28

2024-10-28

2024-10-28

2024-10-28

2024-10-28

|